相比之下,产业链自中国外迁引发的直接投资和资本品、中间品出口是推动中国—东盟贸易的长期主导力量。制造业占中国GDP比重已在单边下降,疫后发达国家产业引导产业回流,可能对中国产业链外迁造成更大冲击,应对不当可能导致产业空心化。对此,下一步应当大力加强基础研究和研发支出,促进产业向高附加值升级;鼓励产业向中国中西部转移,而非一味外迁;继续改善营商环境,以积极开放和配套优势对抗产业链外迁压力。

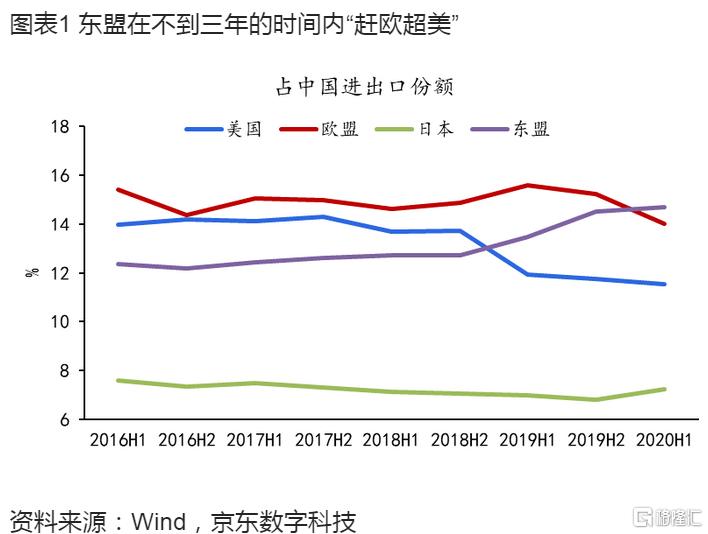

新冠肺炎疫情对全球经贸活动造成严重冲击,但中国—东盟贸易一枝独秀。2020年前七个月,东盟是与中国维持贸易同比正增长的唯一伙伴,并超过欧盟成为中国第一大贸易伙伴。对此趋势,市场有不同解读。一种看法认为,中美关税高墙下东盟充当贸易“中转站”,贸易额存在“注水”成分;另一种看法则认为,贸易战和疫情加速生产外迁,产业链“东南飞”才使得中国与东盟贸易日益紧密。到底哪一种因素主导了中国与东盟贸易的上升?

转口贸易仅短暂推动中国—东盟双边贸易增长

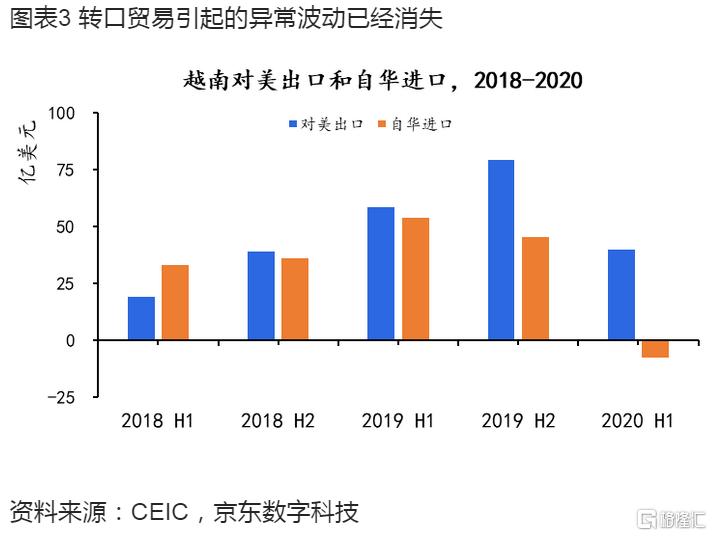

中美贸易摩擦曾经促使大量中国货物“绕道”越南出口美国。2018年贸易摩擦暴发以来,美国先后对华加征四批关税,中国予以反击,双方关税壁垒不断升高。相比之下,以越南为代表的东盟国家仍享有美国贸易最惠国的低关税待遇,同时海关监管较为宽松,推动东盟转口贸易快速上升。越南等国进口商从中国进口半成品或制成品,稍经加工或不经加工,附上越南原产地证明,再出口至美国。越南对美出口和自中国进口2018年下半年分别增加39亿美元和36亿美元,2019年上半年分别增加54亿美元和58亿美元,数量上高度接近,并且远超越南对其他贸易伙伴的进出口变化。在此之前,二者变化并未像这样高度同步过。

越南原产地监管加强导致转口贸易大幅收缩。因转口贸易导致越南对美国贸易顺差剧增,2019年5月美国财政部将越南列入汇率操纵国观察名单,美国总统特朗普也曾专门指责施压。在美国压力下,2019年下半年越南官方加大原产地监管,当年10月越南海关查获约43亿美元从中国出口、到越南中转、最终销往美国的铝制半成品。这背后是因为美国对越南出口铝制品仅适用15%的关税,远低于对中国适用的374%。严监管下转口贸易大幅收缩,2019年下半年越南对美出口增量79亿美元,自中国进口增量46亿美元,二者差距拉大。到2020年上半年,越南自中国进口较上一年同期更是下降7亿美元,对美出口则增加40亿美元,二者基本脱钩。

东盟未来发展自华转口贸易的可能性极低。东盟其他国家2019年的进出口数据显示,只有柬埔寨出现过类似越南的转口贸易特征,但柬埔寨占东盟整体出口仅有1%,份额可以忽略不计。东盟其他较大的经济体,如新加坡、泰国、马来西亚,均没有参与上述转口贸易的迹象,且这些国家均已表态加强对转口贸易的监查。

产业链外迁推动中国—东盟贸易逆势发展

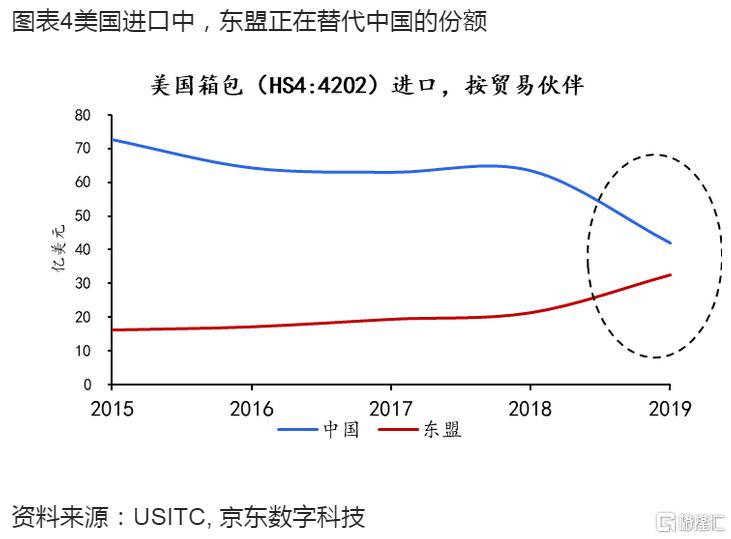

成本上升和中美贸易战加速中资企业布局东南亚。2017年之前,中国人力等要素成本上升以及环保监管趋严,促使一些劳动密集型产业链外迁。2017年后,中美经贸摩擦层层加码,为避免美国高额关税和分散产业链风险,外迁进一步加速。其中,越南、印尼、菲律宾、柬埔寨除拥有东盟成员享受的低关税外(越南还与欧盟单独签署了自贸协定),还具有劳动力资源丰富、成本低廉、为外商投资提供税收优惠等优势,对中资企业生产外迁具有很强吸引力。相应的是,中国在美国进口箱包中的份额从贸易战前2017年的63%下降到2019年的42%,同期东盟的份额则从20%上升到33%。

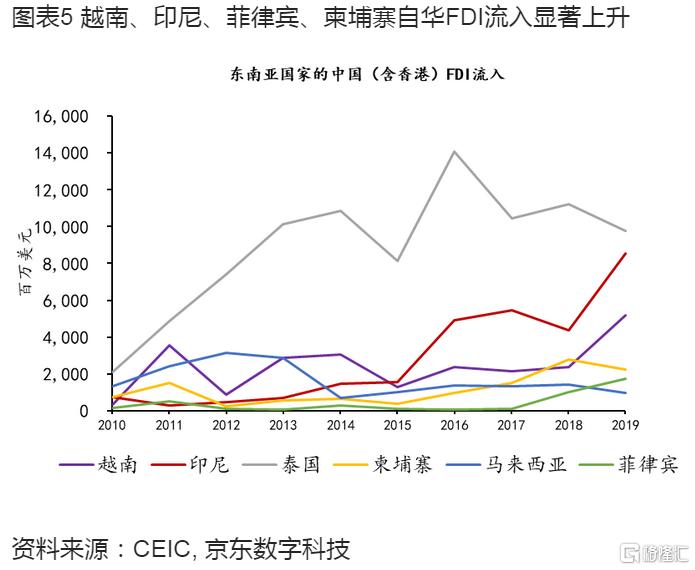

中国对东盟直接投资显著上升。与中资企业加速布局东南亚相适应的是,2019年中国(含香港,下同)对越南投资的注册资本达到51.9亿美元,同比增长121%;对印尼投资达到85.6亿美元,同比增长95%;对菲律宾投资达到17.32亿美元,同比增长74%;对柬埔寨投资2017年已经开始高速上升,2019年达到22.4亿美元。

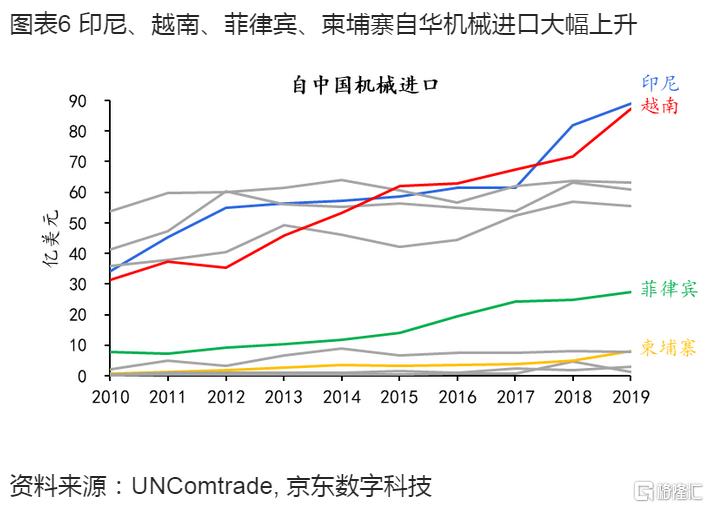

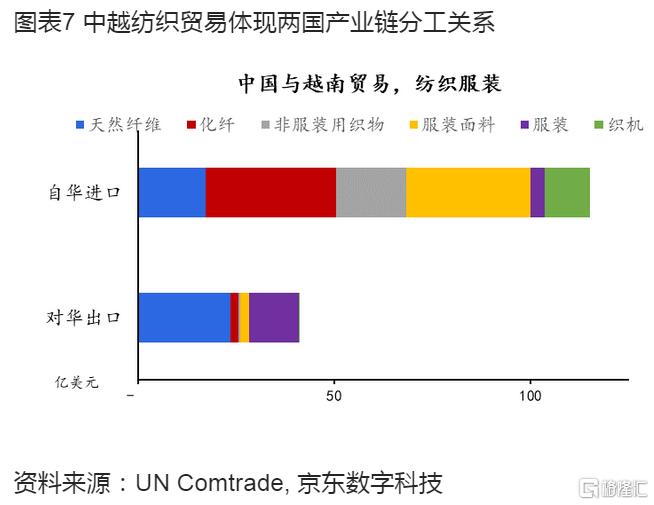

东盟国家自华机械设备和中间品进口大幅增长。东南亚国家大部分工业基础和配套薄弱,外商投资带动厂房建造和机器采购上升,对机械设备的进口需求大增。2018年、2019年,印尼、越南、菲律宾和柬埔寨自中国机械进口大幅上升,印尼、越南已经超过传统机械进口大国新加坡、泰国和马来西亚,成为中国机械出口在东盟的前两大目的地。同时,东盟国家自华中间品进口需求也显著上升。以纺织服装产业为例,2019年越南对华出口41亿美元,其中57%是棉花等天然纤维,31%是服装;自中国进口115亿美元,主要集中在化纤、服装面料、纺织机械。从产业链角度看,越南向中国出口棉花等初级产品,从中国进口技术密集的化纤、面料和资本密集的纺织机械,再将劳动密集的服装出口给中国和其他国家。

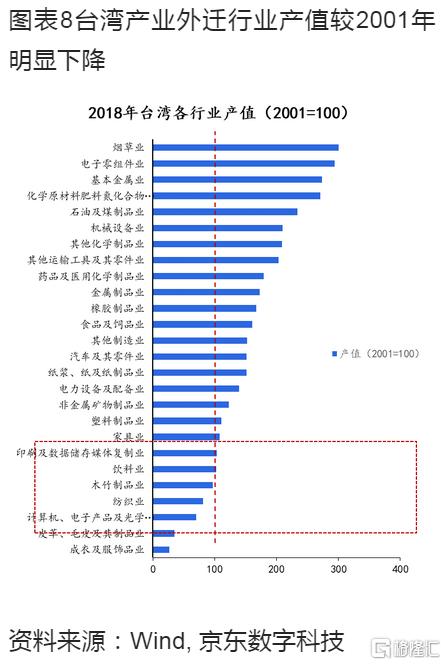

中国产业链外迁与日、韩、台的历史非常相似。日本20世纪70年代、韩国20世纪80年代和中国台湾地区20世纪90年代先后开始出现产业链外迁,外迁过程伴随着对外直接投资和产业承接国大量进口机械和中间品。这些也正是中国—东盟贸易快速发展背后的情形。结构上看,外迁发生在失去比较优势(尤其是劳动力成本优势)的产业或产业环节,这通常包括服装、鞋类等制造业以及电子产品的最终装配环节。例如,以2001年为基准,到2018年中国台湾地区产值下降最多的行业是成衣、皮革、计算机和电子产品,生产主要迁往中国大陆。目前中国对东南亚的产业链外迁也集中在这些行业。

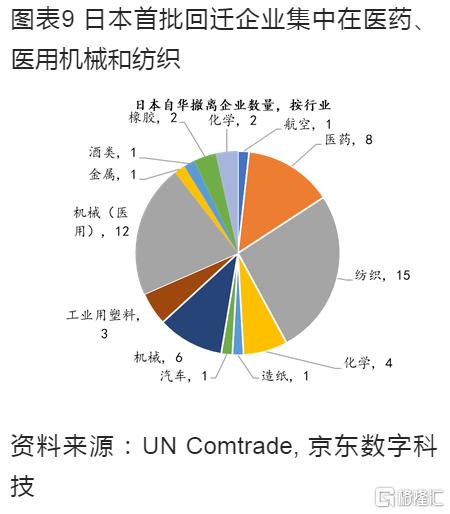

发达经济体疫后引导产业回流,加大中国产业链外迁压力。与日、韩、台当时企业为主导的产业链外迁有所不同的是,当前中国还面临发达经济体产业回流的政治压力。新冠疫情暴露出全球产业链过长引发的脆弱性,发达经济体将生产回迁或转移至邻国的政策导向与日俱增。例如,近期生效的《美墨加协定》提高了对汽车等商品的原产地成分要求,实际上鼓励将大部分生产限定在北美三国;日本在经济刺激方案中拨出22亿美元补贴制造商将生产基地从中国迁往东南亚或日本,第一批迁回日本共57家企业,主要集中在与防疫相关的纺织、医疗机械和医药行业;欧盟在政策和舆论上鼓励产业回迁,在与越南签署的自贸协定中规定了较高的原产地比例要求,也隐含将产业链多元化的考虑。

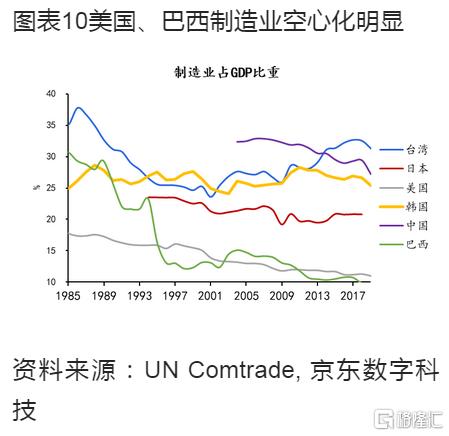

中国制造业比重已持续下降,“产业空心化”风险不应忽视。制造业附加值占中国GDP的比重从2007年的高点32.9%下降至2019年的27.2%,2019年更是加速滑坡,必须引起重视。日、韩、台经验表明,如果结构调整得当,产业链外迁不必然导致制造业空心化。但如果像美国、巴西那样产业过快流出、经济脱实向虚,则制造业空心化的种种后果需要警惕,例如美国生产率停滞不前,就业质量下降,贫富差距扩大;巴西则经济快速服务业化,陷入中等收入陷阱,沦为大宗商品出口国。

结论与政策启示

中资企业投资布局东南亚,带动了中国—东盟贸易的快速增长,但背后产业链外迁的风险不容忽视。产业链外迁通常意味着企业搬离、就业流失、税收下降,特别是在疫情已经对中国经济造成严重冲击的情况下,以服装为代表的比较优势弱、规模以下企业众多的行业可能进一步受到破坏,被动加速产业转移,由此引发的居民收入下降和农民工失业风险需要积极应对。更长期地看,如果中国陷入产业空心化,则可能面临经济活力下滑,收入增长停滞,失去国际竞争力。

应对产业链外迁风险,应通过加快产业转型升级、推动中西部内部承接产业转移、改善营商环境、提高对外商投资的吸引力入手。

一是借鉴韩、日、台经验教训,大力加强基础研究和研发支持,发展高技术制造业和现代服务业,鼓励产业数字化转型,促进中国产业向高附加值升级,拥有自己的“护城河”。二是鼓励和引导有条件的企业留在国内,让中西部地区梯队承接,而非一味外迁,避免大量对外投资对国内制造业形成抑制。三是继续改善营商环境,提升对外商投资的吸引力,以更积极的开放和更优越的配套,对抗发达经济体引导产业链回流的压力。